2024年银行业专业人员(中级)《风险管理》每日一练试题12月05日

2024-12-05 11:05:36 来源:吉格考试网

2024年银行业专业人员(中级)《风险管理》每日一练试题12月05日,可以帮助我们积累知识点和做题经验,进而提升做题速度。通过银行业专业人员(中级)每日一练的积累,助力我们更容易取得最后的成功。

判断题

1、信用风险通常会影响商业银行资产的流动性,声誉风险通常会影响商业银行负债的流动性。 ( )

答 案:对

解 析:信用风险通常会影响商业银行资产的流动性,声誉风险通常会影响商业银行负债的流动性。

2、黄金是外汇储备资产的一种重要组成部分,但在实践中,黄金价格的波动被归类为商品价格风险

答 案:错

3、压力测试对情景假设的敏感度一般,因此,压力测试结果的绝对值充满了不确定性。( )

答 案:错

解 析:压力测试对情景假设高度敏感,因此,压力测试结果的绝对值充满了不确定性。

4、敞口和限额管理较大程度上依托于银行各业务部门的数据输入。

答 案:错

单选题

1、以下关于操作风险评估方法的说法,不正确的是( )。

- A:商业银行通常借助自我评估法和因果分析模型,对所有业务岗位和流程中的操作风险进行全面且有针对性的识别,并建立操作风险成因和损失事件之间的关系

- B:在操作风险自我评估的过程中,可依据评审对象的不同,采用不同方法

- C:商业银行可根据关键风险指标所反映的风险评估结果进行优先排序

- D:商业银行应当基于操作风险自我评估法和关键风险指标法,定期对主要操作风险进行压力测试和情景分析

答 案:A

解 析:商业银行通常借助自我评估法和因果分析模型,对所有业务岗位和流程中的操作风险进行全面且有针对性的识别,并建立操作风险成因和损失事件之间的关系,这是关于操作风险识别方法的说法。

2、对商业银行声誉风险进行有效管理的最佳做法是()

- A:声誉风险管理应尽早可能覆盖商业银行的各种行为

- B:声誉风险管理应主要针对高管言行和理财产品

- C:声誉风险管理应主要针对高管言行和新闻媒体

- D:声誉风险管理应重在加强银行内部控制制度建设

答 案:A

解 析:2009年8月,中国银监会正式发布《商业银行声誉风险管理指引》,要求商业银行声誉风险管理应当全面覆盖商业银行的各种行为、经营活动和业务领域,督促商业银行规范声誉风险管理,引导商业银行完善全面风险管理体系,并通过审慎有效监管,保护广大存款人和消费者的利益。

3、商业银行的零售存款通常被认为是()

- A:来源分散,流动性风险低

- B:来源分散,流动性风险高

- C:来源集中,流动性风险高

- D:来源集中,流动性风险低

答 案:A

解 析:通常,零售性质的资金(如居民储蓄)因为其资金来源更加分散、同质性更低,相比批发性质的资金(如同业拆借、公司存款)具有更高的稳定性。因此,以零售资金来源为主的商业银行,其流动风险相对较低。

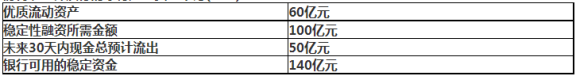

4、在2020年新冠疫情背景下,某中小型商业银行欲提高自身流动性风险管理的专业化水平,根据下表情况,计算该行的净稳定融资比率为()

- A:140%

- B:166%

- C:120%

- D:220%

答 案:A

解 析: 140/100=140%

140/100=140%

多选题

1、商业银行计算杠杆率时,属于核心一级资本扣减项的有()

- A:净递延税资产

- B:商誉

- C:自持股票

- D:土地使用权

- E:贷款损失准备缺口

答 案:ABCE

解 析:核心一级资本的扣减项包括商誉、除土地使用权以外的其他无形资产、由经营亏损引起的净递延税资产、贷款损失准备缺口、资产证券化销售利得、确定收益类的养老金资产、自持股票、对资产负债表中未按公允价值计量的项目进行套期形成的现金流储备、商业银行自身信用风险变化导致其负债公允价值变化带来的未实现收益;其他一级资本的扣减项包括直接或间接持有的本银行其他一级资本、协议互持的其他一级资本、对未并表金融机构投资中的其他一级资本等。

2、下列关于商业银行风险加总的描述,正确的有()

- A:相关性的迅速上升可能导致风险加总的结果显著放大

- B:风险加总只需要考虑不同风险类型之间的相关性

- C:银行的组织架构和业务类型越复杂,风险加总的难度越大

- D:相关系数为0时,风险加总就是不同风险计量结果的简单相加

- E:风险加总是对银行组合层面和整体层面的风险水平的计量

答 案:ACDE

解 析:风险加总的关键在于对相关性的考量,不同类型的风险之间、风险参数之间、不同机构之间都存在着相关性,所以B项只考虑不同类型风险的相关性是错误的。

2024年银行业专业人员(中级)《风险管理》每日一练试题05月12日 05-12 2023年银行业专业人员(中级)《风险管理》每日一练试题05月12日 05-12 2023年银行业专业人员(中级)《风险管理》每日一练试题12月05日 12-05 2022年银行业专业人员(中级)《风险管理》每日一练试题12月05日 12-05 2024年银行业专业人员(中级)《风险管理》每日一练试题05月05日 05-05 2024年银行业专业人员(中级)《风险管理》每日一练试题12月12日 12-12 2023年银行业专业人员(中级)《风险管理》每日一练试题05月05日 05-05 2023年银行业专业人员(中级)《风险管理》每日一练试题12月12日 12-12