2022年初级经济师《初级财政税收》每日一练试题08月11日

2022-08-11 12:15:41 来源:吉格考试网

2022年初级经济师《初级财政税收》每日一练试题08月11日,可以帮助我们积累知识点和做题经验,进而提升做题速度。通过初级经济师每日一练的积累,助力我们更容易取得最后的成功。

单选题

1、甲企业进口气缸容量250毫升的摩托车一批,海关核定的关税完税价格为40000元,关税税率为20%,消费税税率为3%,则该批摩托车进口环节应缴纳消费税税额为( )元。

- A:1200.00

- B:1398.06

- C:1440.00

- D:1484.54

答 案:D

解 析:应缴纳消费税=(40000*(1+20%))/(1-3%)*3%=1484.54元。

2、公债最基本的功能是()。

- A:弥补财政赤字

- B:筹集建设资金

- C:调节货币余缺

- D:调节国民经济的发展

答 案:A

解 析:本题考查公债的功能。公债最基本的功能是弥补财政赤字。

3、经济发达地区城镇土地使用税的适用税额标准可以适当提高,但须报相关部门批准,该部门为()。

- A:省、自治区、直辖市人民政府

- B:财政部

- C:国家税务总局

- D:国务院

答 案:B

解 析:根据《城镇土地使用税暂行条例》的规定,各省、自治区、直辖市人民政府应当在法定税额幅度内,根据市政建设状况、经济繁荣程度等条件确定所辖地区的适用税额幅度。经省、自治区、直辖市人民政府批准,经济落后地区的城镇土地使用税适用税额标准可以适当降低,但降低额不得超过规定的最低税额的30%。经济发达地区城镇土地使用税的适用税额标准可以适当提高,但须报经财政部批准。故选项B正确。

4、某县城甲企业主要提供建筑服务业务,并兼营不动产的租赁业务,是增值税小规模纳税人。 2019 年6月份该企业收入情况如下: (1)提供建筑服务取得全部价款及价外费用总额 30 万元,支付给其他工程队的分包款 23万元。 (2)出租一间商用店铺,当月取得不含税租金收入4万元。 (3)当月上旬销售一间自用办公室,取得价税合计总额为 5.15 万元。 81.甲企业取得的建筑服务收入的增值税应纳税额为( )万元。

- A:0.9

- B:0.21

- C:1.8

- D:0.42

答 案:B

解 析:根据《增值税暂行条例》的规定,纳税人提供建筑服务适用简易计税方法的,以取得的全部价款和价外费用扣除支付的分包款后的余额为销售额。小规模纳税人销售货物或者应税劳务和应税行为的征收率为3% 。应纳税额=销售额×征收率=(30-23)×3% =0.21(万元)。故选项B正确。

多选题

1、根据企业所得税法律制度的规定,下列支出中,可以在计算企业所得税应纳税所得额时加计扣除的有( )。

- A:安置残疾人员所支付的工资

- B:广告费和业务宣传费

- C:研究开发费用

- D:购置环保专用设备所支付的价款

答 案:AC

解 析:( 1)企业所得税“加计扣除”优惠有两个项目:①研究开发费用(选项 C);②安置残疾人员所支付的工资(选项 A)。( 2)选项 B:超过法定扣除限额的部分,准予在以后纳税年度“结转扣除”(而非加计扣除)。( 3)选项 D:购置并实际使用的环保专用设备的投资额的10%可以从企业当年的应纳税额中抵免。

2、各主管部门在部门所属单位上报的预算基础上,汇编本部门预算。根据建立社会主义市场经济条件下公共财政基本框架的要求,从2000年开始,我国的中央预算试编部门预算,2001年起,各地也开始进行部门预算的试点工作。根据以上信息,回答问题。下列财政部门开设的账户中,哪一项构成了财政资金支付过程的基本账户()

- A:按资金使用性质在商业银行开设的零余额账户

- B:在商业银行为预算单位开设的零余额账户

- C:中国人民银行开设的国库单一账户

- D:零余额账户与国库单一账户相互配合

答 案:AD

解 析:财政部门在中国人民银行开设国库单一账户,按收入和支出设置分类账,收入账按预算科目进行明细核算,支出账按资金使用性质设立分账册。国库单一账户为国库存款账户,用于记录、核算和反映纳入预算管理的财政收入和支出活动,并用于与财政部门在商业银行开设的零余额账户进行清算,实现支付。

3、中国公民李先生 2019 年从中国境内取得收入的情况如下:

(1)从任职公司每月取得工资收入5 500 元;一次性取得法律咨询收入4 000 元。

(2)取得政府债券利息收入 8 000元;转让股票取得收益8 000元。

(3)李先生 2019 年缴纳基本养老保险 500 元,基本医疗保险 200 元,住房公积金300 元。

89. 以下关于 2019 年李先生的收入及支出说法,正确的是()。

- A:李先生 2019 年的收入可以不用去主管税务机关办理汇算清缴

- B:李先生取得的法律咨询收入,以支付收入的单位或个人为扣缴义务人

- C:假如李先生 2019 年多缴纳了个人所得税,不可以向主管税务机关申请退税

- D:假如李先生 2019 年的部分收入没有扣缴义务人其应该到主管税务机关办理纳税申报

答 案:ABD

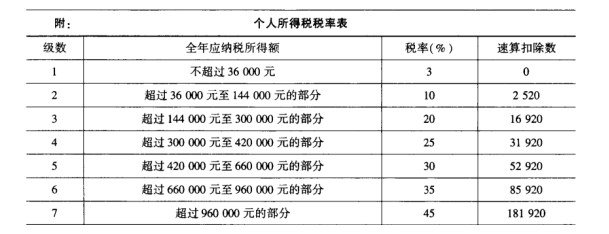

解 析:根据《个人所得税法》的规定,取得综合所得且符合下列情形之一的纳税人,当依法办理汇算清缴:①从两处以上取得综合所得且综合所得年收入额减除专项扣除后的余额超过6万元;②取得劳务报酬所得、稿酬所得、特许权使用费所得中一项或者多项所得,且综合所得年收入额减除专项扣除的余额超过6万元;③纳税年度内预缴税额低于应纳税额。④纳税人申请退税。有下列情形之一的,纳税人应当依法办理纳税申报:取得应税所得没有扣缴义务人;取得应税所得,扣缴义务人未扣缴税款。扣缴义务人是指向个人支付所得的单位或者个人。故选项ABD 正确。

4、购进货物改变生产经营用途包括( )。

- A:用于非应税项目的购进货物或应税劳务

- B:用于免税项目的购进货物或应税劳务

- C:用于集体福利或个人消费的购进货物或应税劳务

- D:非正常损失的购进货物

- E:正常损失的在产品、产成品所耗用的购进货物或应税劳务

答 案:ABCD

解 析:购进货物改变生产经营用途包括:①用于非应税项目的购进货物或应税劳务,非应税项目是指提供非应税劳务、转让无形资产、销售不动产、建造非生产性建筑物或构筑物;②用于免税项目的购进货物或应税劳务;③用于集体福利或个人消费的购进货物或应税劳务,包括所属的学校、医院、饭店、招待所、托儿所(幼儿园)、疗养院、文化娱乐单位等部门购进货物或应税劳务;④非正常损失的购进货物,非正常损失是指生产经营过程中正常损耗外的损失,包括:自然灾害损失;因管理不善造成货物被盗窃,发生霉烂变质等损失;其他非正常损失;⑤非正常损失的在产品、产成品所耗用的购进货物或应税劳务。

案例分析题

1、某商贸企业,2008年度实现的产品销售收入1800万元,支付合理的工资薪金总额200万元(含残疾职工工资50万元),业务招待费80万元,职工福利费60万元,职工教育经费30万元,利润总额为200万元。另外,企业当年购置环境保护专用设备支出600万元,购置完毕即投入使用。企业所得税税率为25%。

1、该企业2008年度允许税前扣除的工资薪金为()万元。

A.150

B.200

C.250

D.300

2、该企业2008年度不允许税前扣除的业务招待费为()万元。

A.9

B.32

C.48

D.71

3、该企业2008年度允许税前扣除的职工福利费为()万元。

A.28

B.32

C.35

D.60

4、该企业2008年度允许税前扣除的职工教育经费为()万元。

A.30

B.5

C.4

D.3

5、税法规定,企业购置并实际使用环境保护专用设备,可以按设备投资额的一定比例抵免企业当年的应纳税额,则该企业可以抵免的应纳税额为()万元。

A.600

B.240

C.60

D.30

6、该企业2008年度应纳税所得额为()万元。

A.200

B.257

C.271

D.278

7、该企业2008年度应纳企业所得税为()万元。

A.9.5

B.39.25

C.42.75

D.44.5

答 案:1.C2.D3.A4.B5.C6.D7.A

2、某事业单位实行自收自支的经费管理,2018年12月自建办公用房4栋,房产原值2000万元,其中一栋价值300万元的房产该单位用于开办幼儿园。(注:该省规定按房产原值一次扣除30%后的余值计税)

1、该事业单位用于开办幼儿园房产应缴纳房产税为()万元。

A.0

B.0.9

C.2.52

D.4.2

2、该事业单位2019年应缴纳房产税金额为()万元。

A.0

B.14.28

C.16.8

D.24

答 案:1.A2.B

2022年初级经济师《初级财政税收》每日一练试题11月08日 11-08 2022年初级经济师《初级财政税收》每日一练试题11月11日 11-11 2022年初级经济师《初级财政税收》每日一练试题08月08日 08-08 2023年初级经济师《初级财政税收》每日一练试题11月08日 11-08 2023年初级经济师《初级财政税收》每日一练试题08月11日 08-11 2024年初级经济师《初级财政税收》每日一练试题11月08日 11-08 2024年初级经济师《初级财政税收》每日一练试题08月11日 08-11 2022年初级经济师《初级财政税收》每日一练试题11月18日 11-18