课程

题库

分享到空间

分享到新浪微博

分享到QQ

分享到微信

2025年初级经济师《初级金融专业》每日一练试题02月02日,可以帮助我们积累知识点和做题经验,进而提升做题速度。通过初级经济师每日一练的积累,助力我们更容易取得最后的成功。

单选题

1、利息的产生和利率水平的高低取决于人民对同一等量的商品在现在和将来两个不同的期间内主观评价的差异,这种观点属于()。

- A:节欲等待论

- B:利息时差论

- C:灵活偏好论

- D:利息报酬论

答 案:B

解 析:利息时差论的倡导者是奥地利经济学家庞巴维克。即一切利息形态的产生和利率的高低,都取决于人们的对于等量的统一产品,在现在和将来的两个不同时间内主观评价的不同。把利息、利润、地租都变为心理和自然的产物,把生产过程说成为一种自然成长和“成熟”的过程。B选项正确。A选项,节欲等待论认为利息是资本所有者对目前享乐和满足的牺牲,放弃自己的消费欲望、节制消费的报酬;C选项,灵活偏好论又称流动偏好论,认为利息是人们在特定时期内放弃货币周转的灵活性的报酬;D选项,利息报酬论认为利息是一种报酬。

2、商业银行现金资产的管理,应遵循的原则不包括()。

- A:适时调节原则

- B:总量适度原则

- C:盈利性原则

- D:注重安全原则

答 案:C

解 析:商业银行现金资产管理的原则:1.总量适度:既不太多,也不太少:将现金存量控制在适度的规模上是现金资产管理的首要目标;2.适时调节(商业银行需要实时关注流动性需要);3.注重安全。现金资产并不一定要有盈利性,故答案:选C。

3、下列国际收支平衡表项目中,不属于经常项目的是()。

答 案:D

解 析:经常项目也称经常账户,反映实际资源的流动,具体包括以下四个主要项目:货物、服务、收入、经常转移。资本与金融项目是和经常项目并列的项目。

4、商业银行的个人消费贷款不包括()。

答 案:B

解 析:个人消费贷款是针对个人发放的,用于购买耐用消费品或支付各种费用的贷款。ACD都属于个人消费贷款。经营贷款是银行等金融机构向借款人发放的用于借款人流动资金周转、购置或更新经营设备、支付租赁经营场所租金、商用房装修等合法生产经营活动的贷款。B项错误。

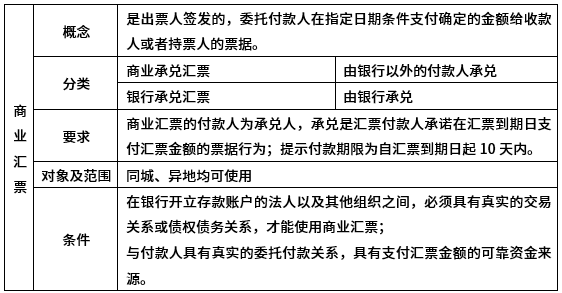

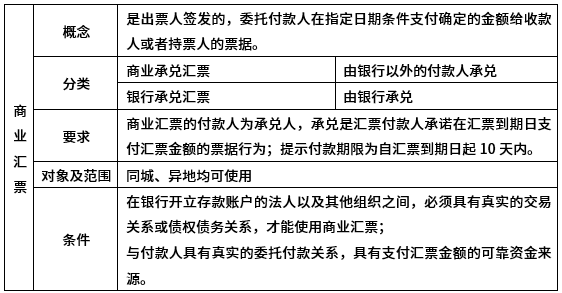

5、关于商业汇票的说法,错误的是()。

- A:商业汇票必须有真实的交易关系或债权债务关系

- B:商业汇票同城、异地均可使用

- C:商业汇票可以背书转让

- D:商业汇票的付款期限最长为9个月

答 案:D

解 析:商业汇票的付款期限最长不得超过6个月(电子汇票最长为1年)。商业汇票的提示付款期限为自汇票到期之日起10天内。D项错误。

多选题

1、与商业银行贷款相比,政策性贷款的特点有()。

- A:期限长

- B:额度大

- C:风险高

- D:利率高

- E:利率低

答 案:ABCE

解 析:政策性银行在确定贷款对象时主要以社会效益为标准,在贷款投向和投放数量上具有严格审核模式与审核程序,与商业性贷款相比,政策性贷款的特点有:①期限长;②额度大;③风险高;④利率低。

2、为该储户计息使用的挂牌公告的定期储蓄和活期储蓄存款利率属于()。

答 案:BCD

解 析:选项A,定期储蓄和活期存款利率是由中央银行确定的,属于官定利率,非市场利率。所以A选项错误,D选项正确。给到的也是固定利率,不是浮动利率,C选项正确。我们用的都是名义利率,而不是实际利率,B选项正确。

3、关于商业银行风险管理中操作风险的说法,正确的是()。

- A:操作风险是很难界定的残值风险

- B:操作风险是可控范围内的内生风险

- C:操作风险包括信息技术风险、欺诈风险

- D:操作风险属于系统性风险

- E:操作风险的风险与收益一一对应

答 案:ABC

解 析:关于操作风险的主要特点:(1)主要源于银行操作业务,操作风险大多是银行可控范围内的内生风险(B选项正确);(2)操作风险在大多数情况下与收益的产生没有必然联系(所以不是一一对应关系,E选项错误);(3)操作风险包括许多不同的种类,如信息技术风险、欺诈风险等,使其成为很难界定的残值风险(AC选项正确)。D选项,操作风险是属于非系统性风险。故答案:选ABC。

4、外汇的特征包括()。

- A:可偿性

- B:自由兑换性

- C:不可偿性

- D:可接受性

- E:不稳定型

答 案:ABD

解 析:外汇的特征包括:①自由兑换性,即这种外币能自由地兑换成本币;②可接受性,即这种外币在国际经济交往中被各国普遍地接受和使用;③可偿性,即这种外币资产是在国外能得到补偿的债权。

5、商业银行经营管理的“三性”原则为()。

- A:流动性原则

- B:及时性原则

- C:盈利性原则

- D:有效性原则

- E:安全性原则

答 案:ACE

解 析:在商业银行的长期经营实践活动中,各国的商业银行已经普遍认同在经营管理中必须遵循“安全性、流动性、盈利性”的“三性”原则。

温馨提示:因考试政策、内容不断变化与调整,本站提供的以上信息仅供参考,如有异议,请考生以权威部门公布的内容为准!