课程

题库

分享到空间

分享到新浪微博

分享到QQ

分享到微信

2024年初级经济师《初级金融专业》每日一练试题05月10日,可以帮助我们积累知识点和做题经验,进而提升做题速度。通过初级经济师每日一练的积累,助力我们更容易取得最后的成功。

单选题

1、再贴现业务的期限最长不超过()个月。

答 案:B

解 析:再贴现是中央银行通过买进商业银行持有的已贴现但尚未到期的商业票据,向商业银行提供融资支持的行为。其期限从贴现之日起到贴现票据到期日截止,最长不超过6个月。B选项正确。贴现的期限从其贴现之日起至汇票到期日止,期限最长不超过6个月。

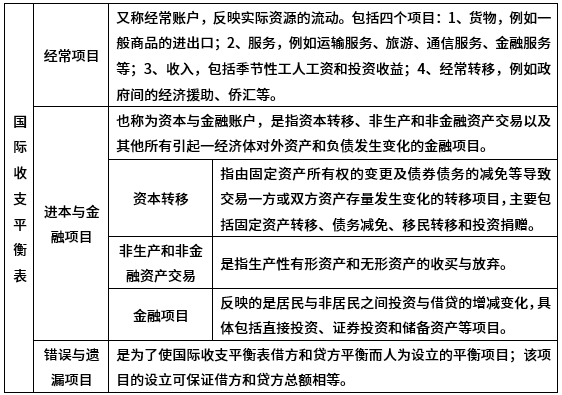

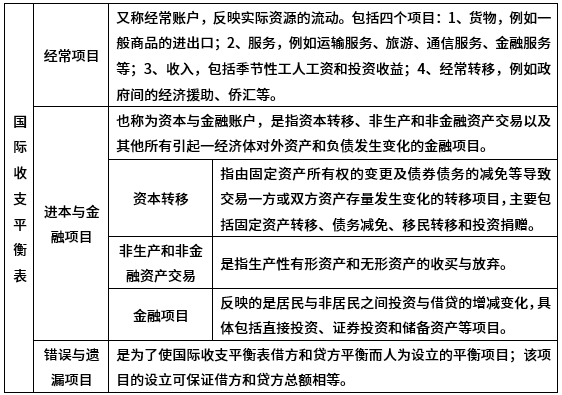

2、我国向“一带一路”沿线国家政府提供的经济援助应列入我国国际收支平衡表的()。

- A:错误与遗漏项目

- B:金融项目

- C:经常项目

- D:资本项目

答 案:C

解 析:政府间的经济援助属于经常项目。故答案:选C。

3、下列关于国际结算的业务特点的说法中,错误的是()

- A:需按照国际法规和国际惯例进行

- B:以可自由兑换货币为媒介

- C:以银行为中介

- D:比国内结算简单

答 案:D

解 析:国际结算的业务特点主要有:①需按照国际法规和国际惯例进行;②以可自由兑换货币为媒介;③以银行为中介;④比国内结算复杂。

4、根据《金融租赁公司管理办法》,金融租赁公司的业务范围不包括()。

- A:同业拆借

- B:债券承销

- C:经济咨询

- D:固定收益类证券投资

答 案:B

解 析:金融租赁公司可以经营下列部分或全部本外币业务:融资租赁业务,转让和受让融资租赁资产,固定收益类证券投资业务,接受承租人的租赁保证金,吸收非银行股东3个月(含)以上定期存款,同业拆借,向金融机构借款,境外借款,租赁物变卖及处理业务以及经济咨询等。B项证券承销一般是证券公司的业务范围。

5、关于信用特征的说法,错误的是()。

- A:信用活动具有风险性

- B:信用是商品或货币使用权的永久让渡

- C:信用具有债务偿还性和债权收益性

- D:信用关系是一种债权债务关系

答 案:B

解 析:信用的特征:①信用关系是一种债权债务关系;②信用具有债务偿还性和债权收益性;③信用活动具有风险性。信用是商品或货币使用权的暂时让渡。故答案:选B。

多选题

1、()是中央银行首要调控的对象。

- A:现金

- B:外资

- C:活期存款

- D:储蓄存款

- E:易于变现的短期信用工具

答 案:AC

解 析:现金与活期存款是最活跃的购买力,对货币流通影响最为强烈,与宏观经济市场供求具有高度的相关性,是中央银行首要调控的对象。BDE不在首要调控的对象之列。

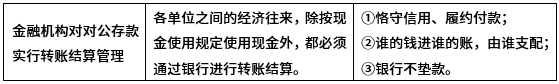

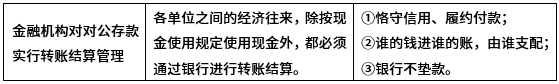

2、银行在办理对公存款转账结算时必须贯彻的原则有()。

- A:谁的钱进谁的账,由谁支配

- B:使用现金自愿,转账结算自由

- C:结算费用政府定价

- D:恪守信用,履约付款

- E:银行不垫款

答 案:ADE

解 析:BC说法错误。

3、富国银行事件中涉及的操作风险类型有()。

- A:有形资产损失

- B:内部欺诈

- C:外部欺诈

- D:客户、产品与业务活动带来的风险

答 案:BD

解 析:违反法律,属于内部欺诈,8个产品战略属于客户、产品与业务活动带来的风险。

4、商业银行经营管理的“三性”原则为()。

- A:流动性原则

- B:及时性原则

- C:盈利性原则

- D:有效性原则

- E:安全性原则

答 案:ACE

解 析:在商业银行的长期经营实践活动中,各国的商业银行已经普遍认同在经营管理中必须遵循“安全性、流动性、盈利性”的“三性”原则。

5、关于2006年1月1日起试行的《商业银行风险管理核心指标》的内容,下列说法正确的是()。

- A:信用风险检测指标包括不良资产率、单一集团客户授信集中度、全部关联度、贷款损失准备充足率等指标

- B:不良资产率一般不高于5%

- C:不良贷款率一般不高于4%

- D:单一集团客户授信集中度一般不应高过15%

- E:贷款损失准备充足率一般不低于100%

答 案:ADE

解 析:B、C两项,不良资产率一般不高于4%,不良贷款率一般不高于5%。ADE描述都正确。不良资产率=不良资产/资产总额单一集团客户授信集中度=最大一家集团客户授信总额/资本净额全部关联度=全部关联客户授信/资本净额贷款损失准备充足率=贷款实际计提损失准备/应提准备

温馨提示:因考试政策、内容不断变化与调整,本站提供的以上信息仅供参考,如有异议,请考生以权威部门公布的内容为准!